来源 | 东哥解读电商

作者 | 金珊

SEA的苦日子还没过完。

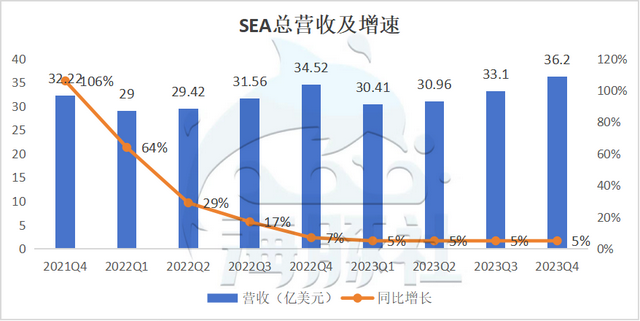

3月4日,东南亚小腾讯SEA在美股盘前发布了业绩公告。财报显示,2023年Q4的SEA营收36.2亿美元,同比增长4.8%。经调整后的EBITDA为1.27亿美元,去年同期为4.96亿美元。

2023年全年GAAP总收入131亿美元,同比增长了4.9%。上市以来,首次实现年度盈利,经调整后的EBITDA为11.8亿美元,去年同期为亏损8.78亿美元。

受到业绩利好影响,3月5日美股盘后股价报收53.9美元,同比上涨5.58%。

首次年度盈利,电商高速增长,东南亚小腾讯SEA当真高枕无忧了吗?

重启增长,“挤出的利润”难持续

SEA的业绩最大的亮点是证明自我输血能力。综合来看2023年的业绩,上市以来首次实现了年度盈利。营收总体增速不高,但主要是受到游戏的拖累,电商和金融服务表现不俗。

2023年全年GAAP总收入131亿美元,同比增长了4.9%。2023年全年净利润为1.627亿美元,去年同期净亏损为17亿美元。经调整后的EBITDA为11.8亿美元,去年同期为亏损8.78亿美元。

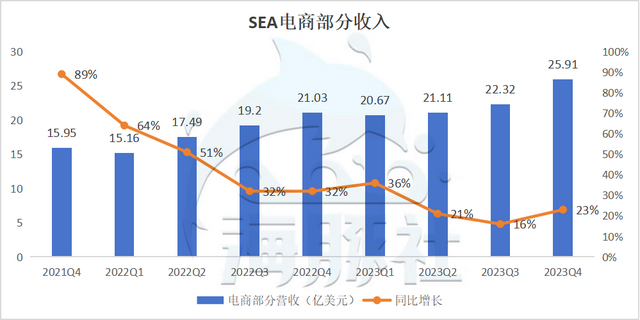

按业务板块来看,电商的GAAP收入为90亿美元,同比增长23.5%;金融服务部分的GAAP收入为18亿美元,同比增长44.0%;游戏部分的GAAP收入22亿美元,同比下滑43.6%。

这也并不能表明SEA万事大吉。总营收是在提高电商和金融服务板块来弥补游戏的下滑,利润的来源主要靠费用端的收缩。

2023年全年,总营收成本为72.3亿美元,同比下滑0.5%。总销售和营销费用28亿美元,同比下降了15.0%。一般和管理费用11亿美元,同比下降了21.1%。研发费用12亿美元,同比下降了15.4%。

在烧钱内卷的东南亚市场,SEA在增长和利润之间摇摆,艰难地寻找平衡点。在疫情后跨境电商处在红利期,SEA在全球扩张多个市场。但随后又为了证明自我供血能力开始收缩撤退,在出现了连续几个季度利润后,2023Q2的电话会中,SEA宣布重启增长策略。“挤出利润”难持续。

全年的利润中有近九成来源于上半年收缩。重启增长后,利润显著下滑。2023年全年经调整后的EBITDA为11.8亿美元,按季度来看,分别为5.07亿美元、4.96亿美元、0.35亿美元、1.27亿美元。

从Q4的业务表现中,更能看出SEA近期的业务表现。营销费用翻倍,放弃下滑的游戏,投入到更可能带来增长的电商和金融支付服务。

2023年Q4的GAAP总营收36.2亿美元,同比增长4.8%。按照业务板块来看,Q4电商的GAAP收入为26亿美元,同比增长23.2%;金融服务的GAAP收入为4.72亿美元,同比增长24.3%;游戏的GAAP收入为5.11亿美元,同比下滑13.7%。

2023年Q4总营收成本为20.9亿美元,同比增长19.2%。总费用为15.81亿美元,同比增长了16.7%。销售和营销费用9.67亿美元,同比增长了104.3%,拆分来看,游戏业务的营销费用同比下滑30.8%,电商同比增长131.7%,金融服务同比增长73.6%。一般和管理费用2.33亿美元,同比下滑34.0%。研发费用达到2.80亿美元,同比增长14.6%。

SEA的利润不可避免地再次收窄。

2023年Q4的净亏损为1.12亿美元,而2022年Q4的净利润为4.29亿美元。经调整后的EBITDA为1.27亿美元,去年同期为4.96亿美元,同比下滑74.4%。

SEA的股价经历了过山车。从2017年以15美元每股上市以来,经历了2021年疫情期372.7美元每股的高峰,再到近期跌落到58美元每股,重启增长策略的SEA还能回到曾经的巅峰吗?

扛住TikTok进攻,Shopee的战斗未止

过去一年,东南亚经历了“电商大乱斗”。

1月京东从东南亚撤退关闭泰国和印尼站点,但并没有影响到其他玩家的热情;2月TikTok shop推出“商城”模式,正式进军东南亚;老玩家也没有闲着,大股东阿里巴巴也为lazada投入了粮草,4月注资3.53亿美元,12月再次注资6.34亿美元;lazada和Shopee也推出了全托管模式;8月TEMU正式进军菲律宾,或许是考虑到东南亚的经商环境,后续没有明显动作。

在一众友商当中,TikTok曾被视为Shopee最大的威胁。

2023年,TikTok激进的把东南亚GMV目标设置为150亿美元,据业内人士分析,如果目标达成,TikTok将从不到Shopee的不到1/10跃升至近1/3。

忙于盈利的Shopee险些被TikTok钻了空子。TikTok正在靠降低佣金疯狂抢占份额,简单粗暴的砸钱砸人和当初SHOPPPEE逆袭的方式如出一辙。

据了解,今年8月,TikTok商家入驻的保证金由过去的400美元降低至90美元,约合人民币650元,而Shopee的保证金约合3000元人民币;TikTok Shop设置了3个月的免佣期,并将佣金从2.5%~3%下调至1%。而Shopee在东南亚各地区均没有免佣期,并在过去两年连续上调佣金,目前佣金普遍为6%~7%。

彼时的Shopee没有充足的弹药,曾经的“现金牛”游戏业务也陷入低谷。印尼对TikTok两个多月的封禁让SHOPPPEE喘了一口气。

GMV为231亿美元,同比增长28.6%,环比增长15.3%。Q4整体订单数量为25亿,同比增长46.0%,环比增长13.4%。

对比投入营销规模差不多的Q3,GMV的增长不明显。Q3电商营销费用8.61亿美元与Q4的8.8亿美元持平,但GMV为201亿美元同比仅增长5%。

TikTok跌倒,SHOPPPEE才回归高速增长。侧面印证了SHOPPPEE缺少新增长引擎,在这场防守战中应对疲乏。好在Shopee最终抗住进攻。

2023年Shopee电商GMV达到785亿美元。TikTok全球电商GMV约为136亿美元,东南亚贡献值90%。(数据研究机构Yipit Data发布)。粗略对比,TikTok达到了Shopee的17%,距离此前分析人士的1/3有很大距离。

但TikTok的增速不可小觑。东南亚市场份额从2022年的4.4%提升至2023年的13.2%(Momentum Works的数据)。

Shopee还在上调商家佣金(除了受政策影响的马来西亚市场),来维持电商业务的盈利,保障现金流。经历了印尼的封禁令,不少商家已经开始多平台运营,并且Shopee发展成熟,商家短期内也会依赖平台。lazada也同样上调了佣金。

Shopee电商业务Q4营收为23亿美元,同比增长23.2%。其中佣金和广告收入16亿美元,同比增长40.6%;佣金和广告收入增速远高于GMV,可见商业化速度加快。增值服务(包含物流等服务)收入6.6亿美元,同比下滑5.3%,SEA解释称是扣除航运补贴带来的影响。

但为了吸引更多流量,也或许是应对TikTok的高用户基数,Shopee加大了对消费者的补贴。

通过计算得知,Shopee的Q4订单单价为9.24美元,同比下滑了12.8%。

Shopee电商部分的Q4经调整后的EBITDA为亏损2.25亿美元,去年同期为盈利1.96亿美元,2023Q3为亏损3.47亿美元。

在东南亚市场,“拼多多式”的进攻不断上演。当老玩家靠烧钱占据了市场份额,提高佣金率时,总会有新玩家再次靠降低门槛抢占市场。这也说明在还在增长的东南亚市场,各个平台还没完全占领心智,用户的忠诚度不如国内电商平台。

虽然TikTok的直播带货很难颠覆Shopee的货架电商,但刚刚盈利的Shopee想要打赢这场防守战并不容易。

“被放逐”的游戏Garena

Garena曾经是SEA的现金奶牛,但在降本增效和维持利润下,业务逐渐“随波逐流”。季度付费用户和活跃用户出现下滑。

Q4入账流水为4.56亿美元,环比增长1.9%。经调整后的EBITDA占流水的47.6%,上个季度为52.2%。Q4季度活跃用户为5.29亿人,上个季度为5.44亿人;季度付费用户为3970万,上个季度为4050万。平均每个用户的流水为0.86美元,环比增长4.8%。

即便如此,分配给Garena的营销费用还在逐渐下滑。

Q4的游戏业务的营销费用为0.3亿美元,同比下滑30.8%。

递延收入的“余粮”很难再掩盖住Garena的经营状况。

游戏部分的GAAP收入为5.11亿美元,同比下滑13.7%。经调整后的EBITDA为2.17亿美元,去年同期为2.34亿美元。

Garena就好像被SEA“放弃”了,这是为什么?

从Garena的发家史或许能找到原因。

Garena主要用“大DAU、低ARPU”的游戏理念抢占心智,也就是“走量思维”,吸引更多的玩家下载游戏,保持游戏热度,但只靠少部分的玩家的充值赚钱。这也和东南亚玩家的消费能力弱有关。

2023年Q4付费用户比例为7.6%,疫情期间的巅峰只是2021Q3的12.8%。

为此,Garena过去也进行下沉和本地化运营。据了解,早期东南亚和拉美市场普遍使用的是中低端的移动设备,爆款游戏《Free Fire》通过降低场景效果、游戏容量等来支持低端设备的流畅的游玩体验。同时采用本地化的运营,不同的语言版本和本地KOL宣传,本土定制游戏角色,增强玩家粘性。

《Free Fire》在2020年连续数个季度蝉联拉美、东南亚和印度市场收入第一,占Garena的流水高达九成。

大幅增加投入只能收获小部分的付费用户,带来的利润未知,得不偿失。少投入,会带来营收下滑,但也节省了成本,利润减少的幅度较小。

对比Q4游戏板块的营收从8.9下滑到5.9亿美元,但是经调整后的EBITDA仅从2.9亿美元下滑至2.3亿美元。

2023年游戏全年营收21.7亿美元,游戏的营业成本6.7亿美元,经调整后的EBITDA为9.2亿美元。2022年游戏全年营收38.7亿美元,营业成本10.7亿美元,经调整后的EBITDA为13.1亿美元。营业成本减少了4亿美元,费用没有按照业务单独列出,但整体都在收缩,最终经调整后的EBITDA也大概减少了4亿美元。

这也是为了降本增效下的迫不得已。但从Q4的用户和流水数据来看,一味收缩仅吃《Free Fire》的老本,能维持的时间有限,副作用已经开始出现。

一些不可抗力事件的发生,也对游戏营收造成了影响。

疫情“宅经济”的红利退去,用户玩游戏的时间缩短。《Free Fire》曾被印度政府以国家安全为由封禁一年半;2022年,拳头公司收回了Garena在《英雄联盟》和《TFT》(云顶之弈移动版)在东南亚的代理运营权。在SEA整体降本增效和重电商的策略下,留给Garena开发新游戏的空间变小。主力游戏《Free Fire》的表现持续疲软,新的游戏没能挑起大梁。

最省心的 SEA MONEY

SeaMoney 是一款数字金融服务产品,早期作为 Garena 和 Shopee 的支付平台起家。是发展最晚也是最让SEA省心的业务。正在扛起利润的大梁。

Q4金融部分收入为4.72亿美元,同比增长24.3%。经调整后的EBITDA为1.49亿美元,同比增长96.4%。

2023年全年金融服务部分营收为为4.72亿美元,同比增长24.3%;经调整后的EBITDA为5.50亿美元,正在弥补电商的亏损,占总经调整后的EBITDA的近一半。

SeaMoney业务的稳定性也在提升。

数字金融服务收入和营业收入主要归因于消费者和中小企业信贷业务。截至2023年12月31日,消费者和中小企业贷款本金为31亿美元,同比增长27.0%。其中包括25亿美元的账面贷款和6亿美元的账外未偿贷款本金。Q4逾期90天以上的不良贷款占账面消费者和中小企业贷款的比例为1.6%,季度环比稳定。

综上,从这份财报来看,Shopee暂时走出了低谷。亮点在实现了年度首次盈利,Q4电商的GMV回归高速增长。但并不代表Shopee高枕无忧。电商方面,靠补贴带来用户是否可持续,同时TikTok已经通过收购卷土重来;游戏方面,放弃投入带来的副作用已经显现;同时重启增长是否会再次陷入亏损也未可知。未来留给Shopee的压力不减。

参考资料:

1.华泰证券,2023年SEA公司专题研究:强业务协同铸就东南亚互联网巨头

2.雪豹财经社,字节跳进东南亚,Shopee不想打但也不能输