文丨承承

编辑丨李壮

光伏、电池产品出口退税政策迎来新一轮调整,短期内将引发“抢出口”热潮。尽管行业基本面承压,但市场资金仍积极布局,相关公司频获机构调研。

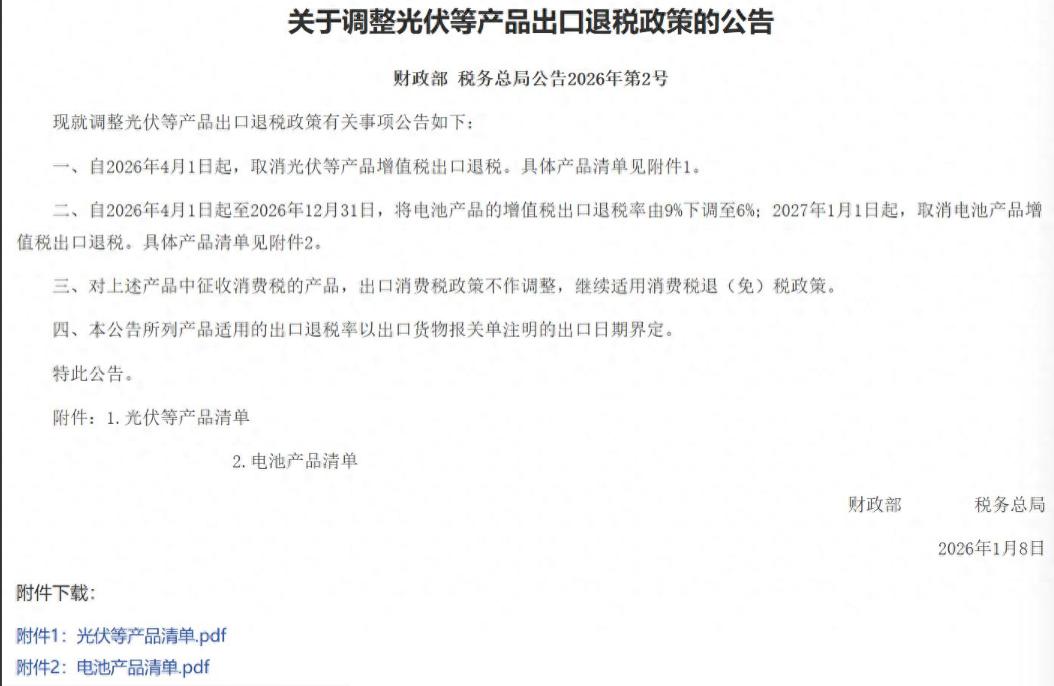

近日,国家财政部、税务总局联合印发《关于调整光伏等产品出口退税政策的公告》,宣布从2026年4月1日起,取消光伏等产品增值税出口退税。此外,电池产品的增值税出口退税也将于2027年1月1日开始取消。该政策是针对新能源行业“反内卷”的最新要求。

受政策影响的光伏设备、电池上市公司在近期还陆续披露了2025年业绩预告,从预告内容看,预忧公司占据多数。不过,相比基本面表现欠佳,市场资金却积极看好这两大行业,多家公司自2025年四季度以来获得投资人调研。

光伏设备、电池行业短期可能引发“抢出口”热潮

2026年1月9日,国家财政部和税务总局发布《关于调整光伏等产品出口退税政策的公告》(下称“新出口退税政策”),明确“自2026年4月1日起,取消光伏等产品增值税出口退税。自2026年4月1日起至2026年12月31日,将电池产品的增值税出口退税率由9%下调至6%;2027年1月1日起,取消电池产品增值税出口退税。对上述产品中征收消费税的产品,出口消费税政策不作调整,继续适用消费税退(免)税政策。”

光伏与电池产品的出口退税税率下调并非首次。早在2024年11月15日,财政部、税务总局下发《关于调整出口退税政策的公告》,提出自2024年12月1日起,将部分成品油、光伏、电池、部分非金属矿物制品的出口退税率由13%下调至9%。如今,新出口退税政策再度加大退出力度。

对于新出口退税政策影响,机构认为短期内可能引发“抢出口”热潮。对于光伏行业,国元国际点评:此次政策调整通过明确的阶梯式时间安排,在客观上制造了两个“抢出口”窗口期,分别是在2026年第一季度:组件出口数据或将出现激增。部分原计划在第二季度甚至第三季度发货的订单将提前至3月底前完成报关。预计第一季度组件出口同比增速可能显著高于市场预期;2026年第二季度到第四季度:电池出口份额可能将阶段性提升。为利用6%的退税,一体化企业可能调整内部供应链,优先将电池片直接对外销售,而非全部用于内部组件封装,这可能导致电池出口量在数据上的占比大幅走高。

国元国际认为,总体来看,本次出口退税政策的调整,短期是阵痛,长期利好光伏行业提升全球竞争力。因此,并非单纯利空,而是推动行业结束野蛮生长、迈向高质量发展的重要政策“催化剂”。建议聚焦于能够穿越周期的技术领导者、成本控制者和新赛道开拓者。行业的投资时钟,正从“需求高增长”转向“供给优化”与“技术突破”双轮驱动的新阶段。

事实上,新出口退税政策一经发布,资本市场就出现积极回应。在期货市场,2026年1月12日,碳酸锂期货主力合约封住涨停,涨幅9%,报156060元/吨,两年来首次突破15万元关口。在A股市场,1月12日,道氏技术、东方日升、迈为股份、捷佳伟创、星云股份等公司股价当天涨幅超过10%或实现涨停。据《期货日报》报道,已有光伏企业明确表示春节期间将保持连续生产。

在光伏设备和电池行业,据Wind数据,目前申万光伏设备行业有70只成分股,其中2025年中期公布境外收入占比的公司达63家,艾罗能源、酉立智能、*ST金刚、阿特斯、晶科能源、阳光电源等公司的境外收入占比均达到50%以上。对比2024年末数据,上述63家公司中有39家的境外收入占比出现提升,其中*ST金刚、钧达股份、上能电气、琏升科技、捷佳伟创分别提升了83.45、28.02、20.35、19.45、14.84个百分点。

同样,在申万电池行业106只成分股中,有77家公司披露了2025年中期境外收入占比情况,其中华宝新能、浙江恒威、野马电池、孚能科技、派能科技、道氏技术、德赛电池等公司境外收入占比均在50%以上。对比2024年末数据,有45家电池公司海外收入占比实现提升,信宇人、杭可科技、力佳科技分别提升了18.65、13.97、10.98个百分点。

光伏设备、电池公司陆续披露2025年业绩预期

对于二级市场上光伏设备和电池行业上市公司而言,其股价变化除了受政策的影响,正在陆续披露的2025年业绩预期也是影响其股价变化的重要因素。

据Wind统计,截至2026年1月13日,有4家光伏设备公司披露2025年业绩预期,分别为奥特维、安彩高科、晶澳科技、亿晶光电。其中,奥特维作为光伏、锂电和半导体专业领域知名的智能装备制造商,其在2025年业绩预告中称:经公司财务部门初步测算,预计2025年实现营业收入639258.11万元到674081.12万元,与上年同期相比,同比减少26.71%到30.50%;归母净利润为43064.23万元到57127.27万元,同比减少55.12%到66.17%。

对于业绩变化的原因,奥特维(688516.SH)在公告中称,“受光伏行业周期性影响,2025年公司光伏设备业务持续下滑,尚未出现明显改善。因公司设备验收时间延长,导致公司报告期内的营业收入规模较去年(2024年)同期大幅下滑;营业收入下滑,直接导致公司毛利润减少,且受减值准备计提的影响,公司净利润出现大幅下降。”

需要指出的是,为彰显经营信心,奥特维在2025年12月18日发布了《2025年限制性股票激励计划》(草案),拟向激励对象授予合计不超过570万股限制性股票。对于此次股权激励计划的目的,奥特维在公告中称,“为了进一步建立、健全公司长效激励约束机制,吸引和留住优秀人才,充分调动公司核心团队的积极性,有效地将股东利益、公司利益和核心团队个人利益结合在一起,使各方共同关注和推动公司的长远发展。”也就在“激励计划”发布以来,截至2026年1月12日,奥特维股价上涨了48.36%。同期,上证指数上涨了7.62%、Wind光伏设备指数上涨了8.7%。

相比奥特维的业绩预减,安彩高科、亿晶光电、晶澳科技业绩预期均为续亏。其中,安彩高科在公告中披露,“经公司财务部门初步测算,预计2025年度归属于上市公司股东的净利润为负值,公司2025年度经营业绩将出现亏损。”亿晶光电披露,“预计2025年度实现归属于母公司所有者的净利润-45000万元到-60000万元。”晶澳科技披露,预计2025年实现归母净利润为亏损45亿元—48亿元。

晶澳科技在业绩预亏原因中称:受近年来光伏主产业链各环节产能集中释放导致阶段性供需失衡的影响,行业竞争持续加剧,各环节主要产品价格同比整体承压下行,同时国际贸易保护政策加剧,导致公司组件销售均价和盈利能力同比下降,经营业绩出现阶段性亏损。

与上述4家光伏设备公司业绩预忧公告相比,披露2025年业绩预期的3家电池公司则是“一增长两亏损”。其中实现业绩增长的公司为天赐材料,而出现亏损的公司为振华新材和容百科技。

天赐材料(002709.SZ)在2026年1月1日发布的《2025年度业绩预告》中披露:预计公司2025年度归属于上市公司股东的净利润变动区间为110000万元至160000万元,同比增长127.31%至230.63%。对于业绩增长的原因,天赐材料表示,“新能源车市场需求持续增长以及储能市场需求快速增长,公司锂离子电池材料销量同比大幅增长。同时因公司核心原材料的产能爬坡与生产环节的成本管控,整体盈利能力提升。”

持续追踪天赐材料的招商证券认为,“2025年下半年,六氟磷酸锂价格迎来反转并较大幅度上涨,近几个月,六氟磷酸锂涨价也基本传导至电解液。第四季度公司凭借电解液一体化成本优势,率先迎来盈利大幅反转,预计2026年盈利弹性将更突出。公司在固态电池材料业务上多个维度发力,在铁锂正极及前驱体领域投入超过10年,竞争力逐步加强,公司围绕锂电材料的平台逐步形成,综合竞争力也更清晰和稳固。”

在业绩为亏损的两家公司中,振华新材在2024年就已经亏损5.28亿元。振华新材在《2025年年度业绩预告》中指出:经财务部门初步测算,预计2025年年度实现归属于母公司所有者的净利润将出现亏损,预计实现归母净利润-50000万元到-40000万元,与上年同期相比净利润亏损将减少2770.63万元到12770.63万元,同比减亏幅度5.25%到24.20%。

对于业绩续亏原因,振华新材表示:公司原有产品市场需求萎缩而新产品尚未形成批量订单,产能利用率偏低,导致单位产品分摊的折旧、人工等固定成本相对较高,闲置产能停工损失直接计入成本对整体利润形成较大压力。同时公司为保持技术领先优势并拓展新市场,公司持续加大研发投入,除投向传统锂离子电池正极材料外,还有钠离子电池正极材料、固态电池材料等前沿技术领域,研发费用同比上升。以上原因综合导致报告期业绩出现亏损。另外,振华新材还解释了亏损收窄的原因,“主要得益于成本控制措施的有效实施,以及原材料价格上涨带来的减值损失的减少。”

相比振华新材的续亏,容百科技(688005.SH)是首亏。其在《2025年年度业绩预告》中称:预计2025年年度实现归母净利润-19000万元到-15000万元。对于亏损的原因,容百科技指出,“主要为前三季度销量下滑,业绩阶段性承压。”

容百科技在公告中同时披露:2025年“第四季度,正极销量创全年新高,锰铁锂实现单季度盈利。公司于第四季度实现扭亏为盈,经营业绩显著改善,全年利润实现修复。”

多家公司近期被机构调研

虽然光伏设备和电池行业披露2025年业绩预告的公司多数基本面表现欠佳,但若从市场资金态度来看,仍在积极看好。以光伏设备指数表现来看,2025年6月下旬以来至2026年1月12日涨幅超过60%。同样,Wind电池主题指数自2025年4月9日以来最大涨幅超过100%。

此外,投资人的调研数据同样反映市场资金的看好态度。据Wind统计,在申万光伏设备行业的70家公司中,2025年四季度以来截至2026年1月12日,获得投资人调研的公司有47家,其中有机构参与的调研为42家。在申万电池行业,106家公司中有71家公司自2025年四季度以来获得投资人调研,其中有机构参与调研的公司为62家。

光伏设备公司中,晶科能源、宇邦新材、大全能源、奥特维等8家自2025年四季度以来被调研次数达到或超过3次。晶科能源被调研次数达到4次,在最新的一次调研中,投资人提问:“如何看待太空算力中光伏市场空间潜力和技术路线展望?”

对此,晶科能源表示,“业内分析指出,未来低轨通信卫星、轨道式太阳能电站及地外数据中心等空间能源应用场景,均需依托超高效率、轻质化的光伏技术。第三方研究机构表示,钙钛矿叠层电池实现较高发电效率的同时轻量化能力也较为突出,应用场景有望从当前的航天器供电逐步拓展至空间太阳能电站定向输电,最终支撑2035年后GW级太空数据中心规模化部署。公司基于N型TOPCon的钙钛矿叠层电池转化效率突破34.76%,刷新了此前保持的同类叠层电池34.22%的最高转换效率,连续技术突破正为这些长远愿景奠定坚实基础。”

在电池公司中,芳源股份、丰元股份、骄成超声、湖南裕能、容百科技等15家公司被调研次数在3次或以上。其中芳源股份、丰元股份、骄成超声被调研次数分别有13、12、11次。

中信证券等机构在2026年1月12日刚刚调研骄成超声(688392.SH)。有机构询问公司业务布局情况,骄成超声表示:“公司紧跟技术迭代与市场需求趋势,逐步拓展超声波技术新的应用。公司自主研发的超声波扫描显微镜,已广泛应用于新能源电池、液冷板、半导体芯片、晶圆等关键工件的内部缺陷检测;在航空航天领域,公司针对碳纤维复合材料的增减材制造与检测需求积极推进相关产品开发与落地,加速技术向实际应用转化。公司坚持超声波核心技术,通过持续完善超声波技术平台,快速把握下游新能源、半导体、医疗及新兴行业等领域的市场机遇,促进公司业务实现长远发展。”

除了骄成超声在2026年1月份获得机构调研,豪鹏科技(001283.SH)同样在1月份获得了中信证券、中金公司等机构调研。机构关注其AI相关业务的收入占比情况。对此,豪鹏科技表示,“公司的AI业务已全面覆盖AIPC、AI眼镜、AI耳机、AI玩具、AI服务器(BBU)及机器人等多个场景。其中,AIPC凭借其较高的市场渗透率,已成为当前AI业务收入的主要贡献者。评估AI转型成效的关键在于增长动能的结构性变化,而非单一收入占比。公司正处于一个关键的动能转换期,更多新兴的AI端侧项目,例如AI眼镜电池、MR、各类机器人电源方案以及数据中心备用电源系统,已经陆续量产出货。这些项目目前基数虽小,但增长曲线陡峭,代表未来的核心增量。基于明确的客户量产规划,公司预计AI相关业务,尤其是高附加值的AI端侧能源解决方案,将在未来数年内显著提升整体营收比重,并同步推动盈利模型优化,有望重塑公司的盈利结构与估值体系。”

(文中提及个股仅为举例分析,不作投资建议。)