随着2025年第一季度财报披露期来临,音乐产业备受关注的关键玩家——Spotify、环球音乐集团(UMG)与Hybe娱乐,本周陆续向市场递交了本年度开局的经营答卷。

譬如,Spotify在订阅收入稳健增长的同时,广告支持收入增长放缓,运营费用受社会费用影响制约盈利能力;环球音乐集团录制音乐业务多点开花,版权业绩略有波动,利润率持续提升,以黑胶唱片为代表的实体唱片表现亮眼,但周边商品收入下滑;Hybe娱乐则凭借演唱会业务爆发式增长,周边商品、粉丝俱乐部等业务表现不俗,净利润增长率更是惊人。

三家上市公司的具体成绩单、股市表现以及挑战如下:

Spotify:

付费超预期,向播客支付超1亿美元

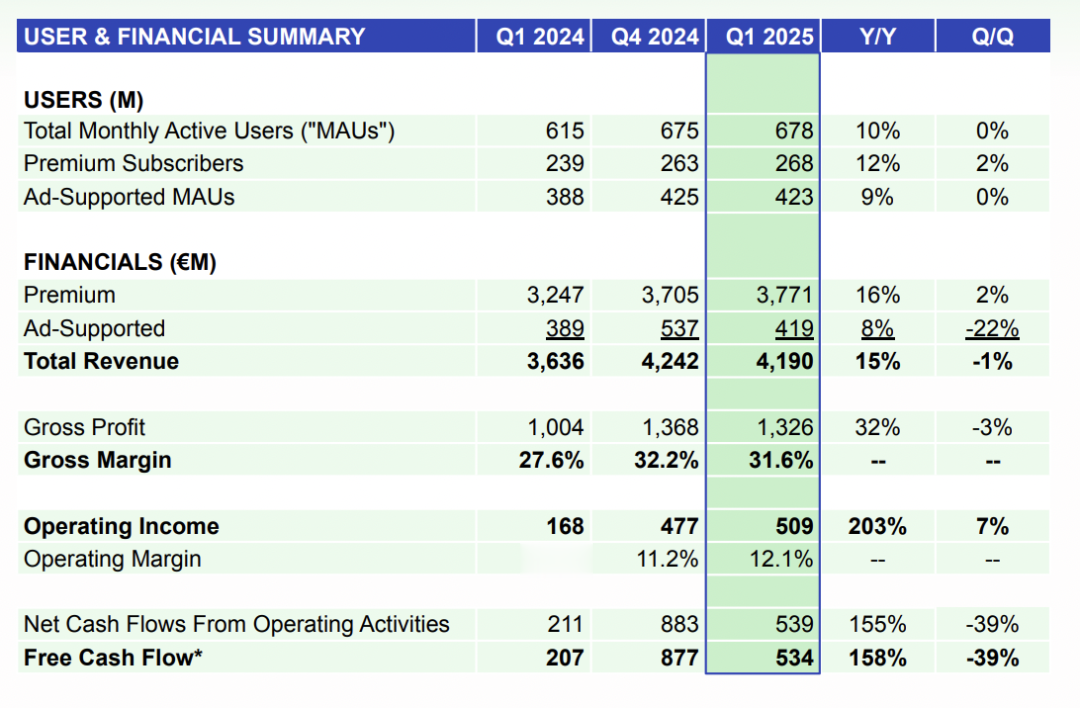

Spotify财务业绩报告的核心数字如下:

订阅用户数量同比增长12%,达到2.68亿。

月活跃用户达到6.78亿,同比增长10%。

总收入同比增长15%,达到42亿欧元。

毛利率同比增长约400个基点,达到31.6%。

营业收入增至5.09亿欧元。

这份财报不仅展示了Spotify在过去一个季度内的用户增长、财务收入等关键数据,还透露了公司未来的发展方向与面临的挑战。

一、财务收入:总收入与细分收入各有亮点

在营收方面,收入在本季实现了稳健增长,尤其是订阅收入表现亮眼。

Spotify的季度总收入(包括付费订阅模式和广告支持模式)为41.90亿欧元(44亿美元),按固定汇率计算,同比增长15%。

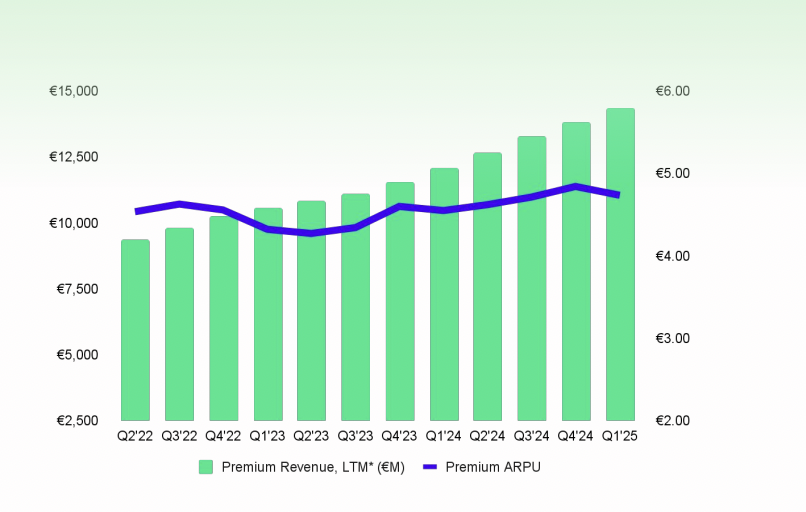

第一季度,Spotify的高级/订阅用户收入按固定汇率计算同比增长16%,达到37.71亿欧元(39.68亿美元)。这一增长主要得益于订阅用户数量的同比增长12%以及高级ARPU(每用户平均收入)同比增长4%,达到4.73欧元(4.97美元)。

Spotify表示,“不包括外汇的影响”,其ARPU表现“是由价格上涨的好处推动的,部分被产品/市场组合所抵消”。

近期,Spotify对比利时、荷兰和卢森堡的用户进行了提价,据英国《金融时报》报道,SPOT还准备从今年夏天开始在几个欧洲和拉丁美洲市场全面提价,不过美国市场将被排除在最新一轮涨价之外,上一次Spotify在美国的提价是在2024年6月。

通过合理调整价格策略,Spotify在一定程度上提高了用户付费收入,但也需要平衡价格调整对用户增长和留存的影响。

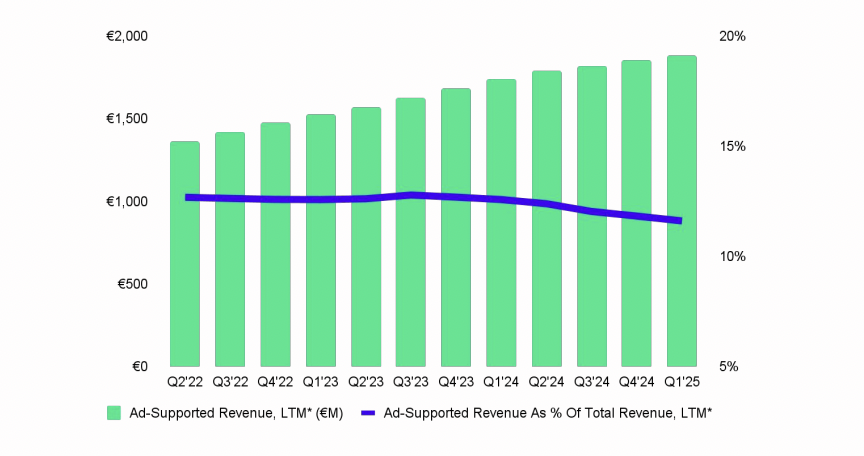

不过,Spotify的广告支持收入增长放缓了。

2025年第一季度,Spotify的广告支持收入为4.19亿欧元(4.409亿美元),按固定汇率计算,同比增长5%。与高级/订户收入的增长速度相比,广告支持收入的增长明显放缓。

SPOT报告称,其“音乐和播客广告是由销售的增长推动的,部分被我们自有和许可组合中播客库存的定价和优化的疲软所抵消。我们的自动化销售渠道是整体广告增长的最大贡献者”。

在毛利方面,2025年第一季度的毛利率为31.6%。按固定汇率计算,Spotify的第一季度毛利润为13.26亿欧元(13.95亿美元),同比增长31%,显示出公司在成本控制和业务运营效率方面取得了一定成果。

然而,在运营费用方面,按固定汇率计算,Spotify的运营费用同比下降3%,从2024年第一季度的8.36亿欧元降至2025年第一季度的8.17亿欧元。尽管运营费用有所下降,但社会费用的增加以及其他潜在成本因素,仍对公司的盈利能力产生了制约。

Spotify在一份投资者演示文稿中表示,其5.09亿欧元的营业收入“低于预期,因为较高的毛利、较低的人员成本以及相关营销成本被7600万欧元的社会费用抵消了”。

SPOT表示,由于本季度股价上涨,其社会费用比预测高出5800万欧元(6100万美元)。这意味着,尽管毛利润有所增长,且人员和相关营销成本有所降低,但社会费用的意外增加对营业利润产生了较大影响,导致实际营业利润低于公司预期。

二、用户增长:2.68亿付费用户,MAU稳步提升

在2025年第一季度,Spotify的全球付费用户群成功扩大到2.68亿。

与上一季度末(2024年第四季度)统计的2.63亿净订阅用户相比,2025年第一季度,Spotify净增加了500万付费用户,同比增长达到12%。

这一增长数据远超Spotify自身的预测,公司原本预测第一季度将达到2.65亿付费用户,实际表现比指导高出300万付费用户,实现了自2020年以来最高的第一季度用户净增长。