黄衫女侠|文

财商侠客行|出品

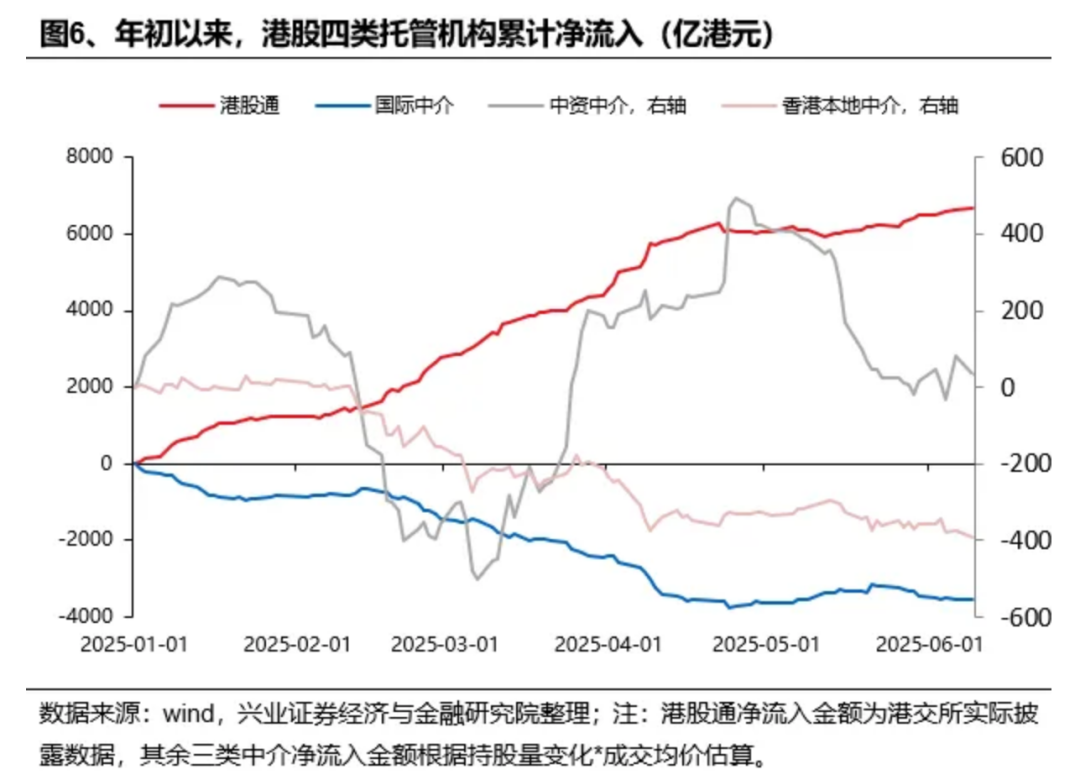

看到兴业证券的一份统计,今年外资和南下资金的投资思路似乎有些“反着来”。

港股市场中,港股通今年以来累计净流入超6600亿港元,南下资金成为了这波港股行情的主力资金;

而另一边,蓝色的线掉头向下,意味着外资今年一直在持续流出港股,减仓金额达到847亿港元。

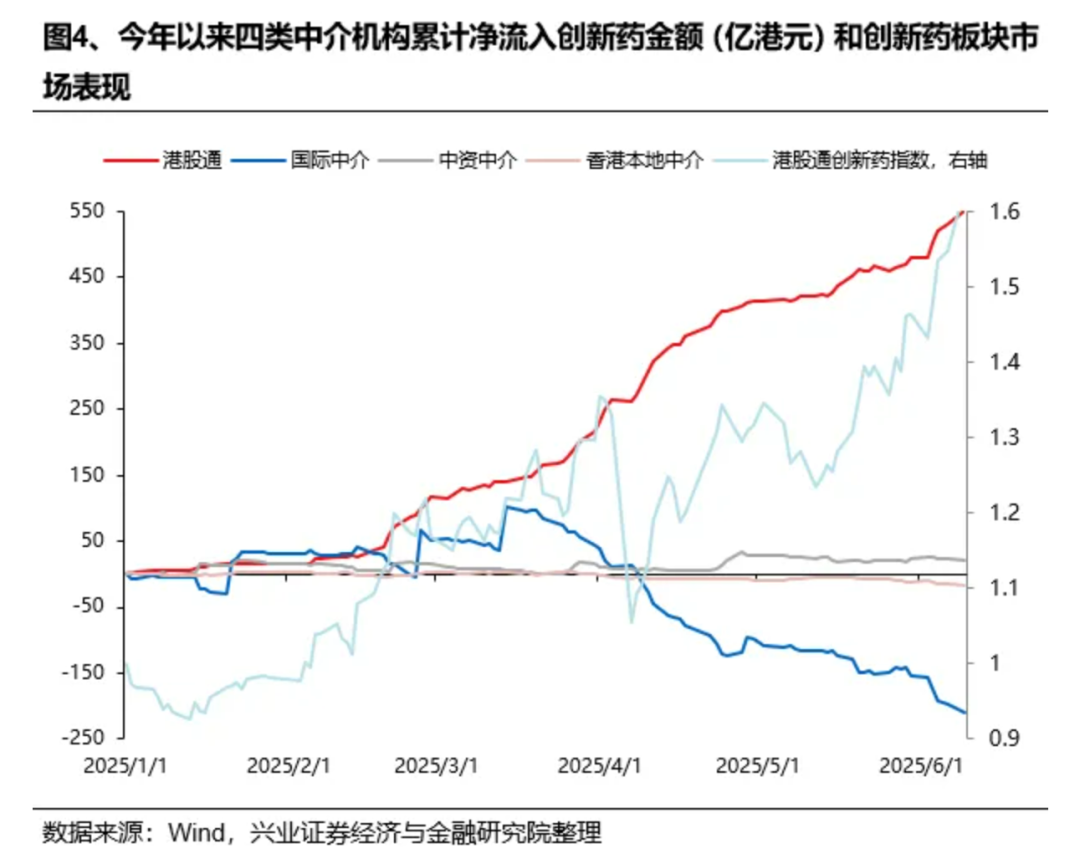

在今年最火的港股创新药板块上,外资与南下资金的分歧更加明显。

红色线(南下资金)与蓝色线(外资)在3月份之后就出现分歧。在南下资金加速流入创新药的时候,外资已经开始默默减仓。

面对中国资产重估的机遇,外资真正的投资思路是什么?

这两天刚好听了一期播客,是柏基投资中国成长信托(BailieGiffordChinaGrowthTrust)的投资经理SophieEarnshaw的一期年度投资复盘。

柏基投资(BaillieGifford)是一家英国百年投资机构,总部坐落于爱丁堡,是国际上罕见的长期押注成长型股票的投资巨头,其投资标的包括特斯拉、亚马逊、ASML、SpaceX、字节跳动等超级成长股。

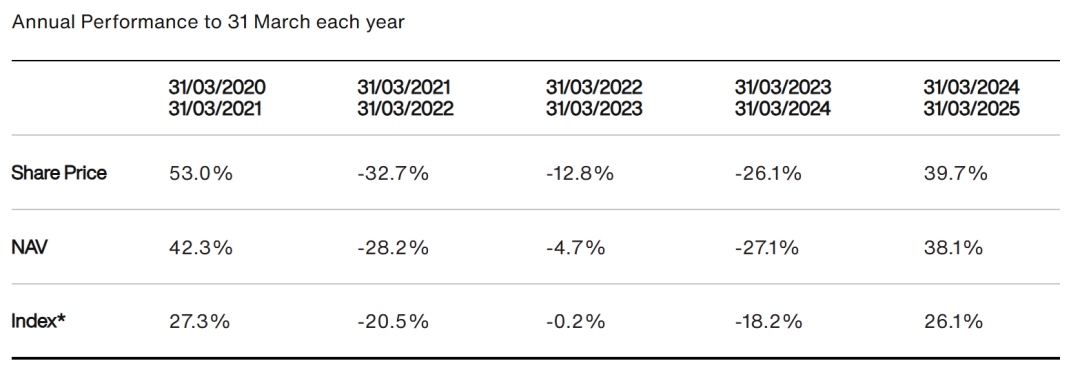

在这波中国资产重估的行情中,柏基投资也是提前捕捉到了市场机遇,抓住了中国市场的反弹。

旗下的中国成长信托在2024/3/31~2025/3/31年度表现中,净值上涨了39.7%,跑赢了同期MSCI中国指数。

作为一家专注成长型机会的老牌外资机构,柏基投资是如何看待当前中国的投资机会?

他们在买入什么,又在抛弃什么?

在当前这个时点上,我觉得柏基投资的思路还是有一定的借鉴意义的,包括他们调仓的方向、选股的思路、关注的重点,也能帮助我们从另一个角度审视当前的投资组合。

01

他们的中国投资逻辑:用5年的眼光挑“优等生”

在中国买股票,柏基的目标很清晰:

找到未来5年甚至更长时间里,盈利增速能跑赢市场的中国公司,等待它们估值出现吸引力,伺机买入并长期持有。

听起来是不是很“价值投资”?

其实,这正是柏基投资一直以来的投资理念,在全世界寻找潜力股。从历史上看,依靠选股能力,他们也确实在长期跑出了不错的成绩。

去年“924”以来,中国股市的反弹也让早早潜伏的柏基投资大赚一笔,基金业绩明显跑赢市场,他们在复盘中总结,赚钱主要来自三个方向:领先的消费品牌、工业和平台型公司。

02

关注重点:国内政策力度更关键!

全球市场都在盯着中美贸易战做文章,但柏基投资的思路有点不一样。

他们在中国做了大量的调研工作,在与企业互动的过程中,柏基投资发现:

比起中美贸易战,中国的企业家们更重视的是国内经济政策的风向。

“924”以来,国内出台了全面的经济刺激计划,稳定关键行业,拉动经济增长。

柏基投资认为,“924”的政策转向相当果断,是一个决定性的转变,再加上特朗普贸易政策带来的不确定性,可能会让中国更侧重“向内看”。

柏基投资中国成长信托中,投资组合超过80%的收入来自中国国内市场。

03

三大调仓动作:减持消费电子,增持平台型公司,新进半导体!

市场剧变的背景之下,柏基投资去年以来对中国的投资组合做了三大调仓动作。

第一刀:减持对美依赖度高的公司

SophieEarnshaw提到了两家公司:安克创新和三花智控。

安克创新的Anker是在美国很有名的消费电子品牌,在亚马逊上很火。

三花智控则是特斯拉供暖解决方案的主要供应商。

在SophieEarnshaw看来,这两家公司仍然拥有令人兴奋的长期投资机会,但地缘政治因素削弱了它们的潜在上涨空间,在不确定的背景下,柏基选择对其进行了减持。

第二波:押注国内增长红利的公司

柏基更看好的,是受益于中国国内经济增长的公司,过去一年,他们在这一方向上进行了增持。

SophieEarnshaw举了两个例子。

一个是美团。

柏基投资在2024年初就开始大幅加仓这家公司,美团在外卖、旅游和服务领域也都实现了强劲增长。

一个是海底捞。

随着国内消费者重新爱上外出吃饭,这家火锅店也会跟着受益,这也是柏基去年以来加仓的逻辑。

与此同时,柏基投资还保持对中国平台型公司的高仓位,认为这些公司既能吃到国内增长的甜头,又能借助DeepSeek等AI技术升级服务。

第三招:买入半导体“国产替代”

柏基投资认为,地缘政治紧张,反而加速了中国半导体行业的本地化替代。

SophieEarnshaw提到两家半导体公司:Amec(中微公司)和Naura(北方华创)。

她指出,这两家公司正在填补美国出口管制留下的设备空白。

同时,柏基的投资组合还买入了地平线机器人,他们认为这家公司正在成为中国AI芯片设计领域对标英伟达的“潜力选手”。

04

中国资产对外资仍然“很有吸引力”

“在中国做投资,从来都不是件简单的事!”

即便是久经考验的百年投资老店,柏基投资也不由得发出这样的感叹。

SophieEarnshaw在分享中指出,想要把握住中国市场的机会,得有长期投资的眼光,还要能承受得住市场的波动。

不过,SophieEarnshaw认为当前中国市场的起点很有吸引力:

政策转向果断,给企业创造了更友好的环境;

先进制造业、铝业、绿色能源等领域,有肉眼可见的结构性增长机会;

很多优质成长型公司的估值,还没完全反映出它们的长期潜力!

从柏基的投资组合上看,也体现了他们当下对中国市场的乐观,他们觉得现在的潜在回报,依然很有吸引力。

05

百年老店的投资启示

看完柏基的操作,大家是不是发现了一些趋势?

海外机构现在聊起中国投资,已经不再只是单纯看“宏观叙事”,而是更落地,关注到微观层面上,国内政策的落地效果、行业趋势的变化、企业的实际盈利能力等等。

在布局方向上,也不再只盯着蓝筹白马,而是开始看到中国市场中一些独有的成长型机遇,像AI、半导体这样的硬科技赛道也已经进入了外资长期布局的方向。

对我们普通小散来说,也可以得到一些启发。

一个是别被短期市场情绪带偏,多看看长期的变化,关注企业的长期价值;

另一个是要重视中国经济的“内生动能”,比如消费复苏、科技自主等,这些很可能会是未来很长一段时间的投资主线。

参考资料:

BaillieGifford,ChinaGrowthTrust:managerinsights,June2025

兴证策略,谁在买港股新消费和创新药?

兴证策略,近期港股资金流入结构如何?

(转自:财商侠客行)